Por otro lado, forfaiting simplemente significa renunciar al derecho. En este sentido, el exportador renuncia a su derecho debido en una fecha futura, a cambio de un pago instantáneo en efectivo, con un descuento acordado, al forfaiter.

El primer y principal punto de distinción en medio de estos dos términos es que la factorización puede ser con o sin recurso, pero la falsificación siempre está sin recurso. Eche un vistazo a este artículo, para conocer algunas diferencias más entre factoring y forfaiting.

Gráfica comparativa

| Bases para la comparación | Factorización | Forfaiting |

|---|---|---|

| Sentido | El factoraje es un acuerdo que convierte sus cuentas por cobrar en efectivo listo y no necesita esperar el pago de las cuentas por cobrar en una fecha futura. | Forfaiting implica una transacción en la cual el forfaiter compra reclamos al exportador a cambio de un pago en efectivo. |

| Vencimientos de cuentas por cobrar | Implica cuentas por cobrar de vencimientos cortos. | Implica cuentas por cobrar de vencimientos a medio y largo plazo. |

| Bienes | Deudores comerciales sobre bienes ordinarios. | Deudores comerciales sobre bienes de capital. |

| Financiar hasta | 80-90% | 100% |

| Tipo | Recurso o no recurso | Sin recurso |

| Costo | Coste de factoraje a cargo del vendedor (cliente). | Costo de la forfaiting a cargo del comprador extranjero. |

| Instrumento negociable | No se trata en instrumento negociable. | Implica tratar con instrumentos negociables. |

| Mercado secundario | No | Sí |

Definición de factoraje

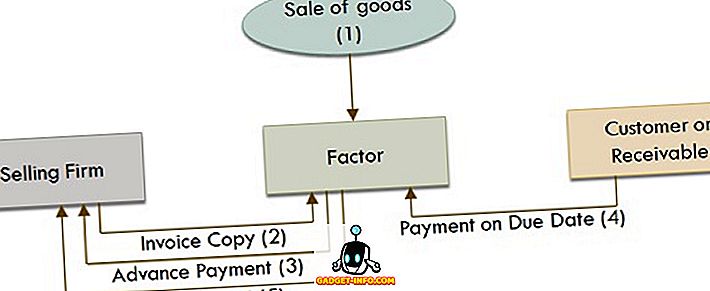

El factoraje se define como un método para administrar la deuda contable, en la cual una empresa recibe anticipos contra las cuentas por cobrar de un banco o institución financiera (denominada como un factor). Hay tres partes en la factorización, es decir, el deudor (comprador de bienes), el cliente (vendedor de bienes) y el factor (financiero). El factoraje puede ser recurso o no recurso, divulgado o no revelado.

Proceso de factoraje

En un acuerdo de factoring, en primer lugar, el prestatario vende cuentas comerciales a cobrar al factor y recibe un anticipo contra él. El anticipo proporcionado al prestatario es el monto restante, es decir, un determinado porcentaje de la cuenta por cobrar se deduce como margen o reserva, la comisión del factor es retenida por él e intereses sobre el anticipo. Después de eso, el prestatario reenvía los cobros del deudor al factor para establecer los anticipos recibidos.

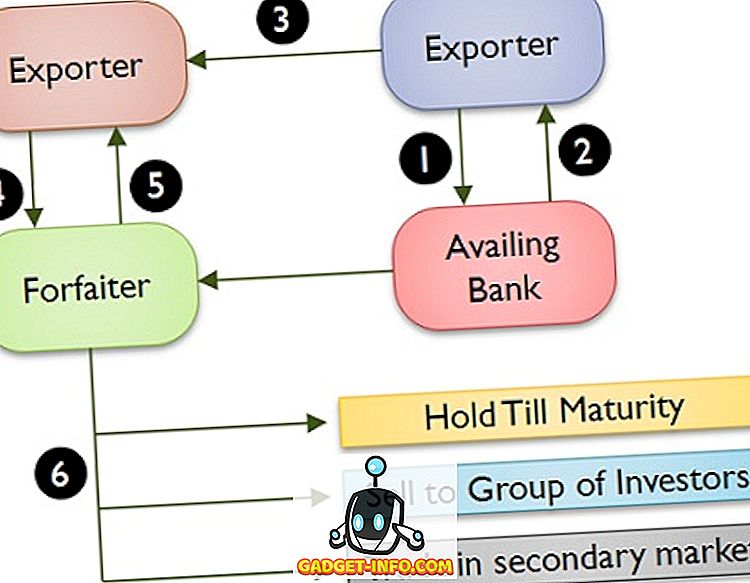

Definición de Forfaiting

Forfaiting es un mecanismo en el cual un exportador renuncia a sus derechos a recibir pagos contra los bienes entregados o servicios prestados al importador, a cambio del pago instantáneo en efectivo de un forfaiter. De esta manera, un exportador puede convertir fácilmente una venta a crédito en venta en efectivo, sin recurrir a él ni a su forfaiter.

Proceso de Forfaiting

El forfaiter es un intermediario financiero que brinda asistencia en el comercio internacional. Se evidencia mediante instrumentos negociables, es decir, letras de cambio y pagarés. Es una transacción financiera, ayuda a financiar contratos de mediano a largo plazo para la venta de cuentas por cobrar sobre bienes de capital. Sin embargo, en la actualidad la forfaiting involucra cuentas por cobrar de vencimientos cortos y grandes cantidades.

Diferencias clave entre factoraje y forfaiting

Las principales diferencias entre factoring y forfaiting se describen a continuación:

- El factoraje se refiere a un acuerdo financiero mediante el cual la empresa vende sus cuentas por cobrar comerciales al factor (banco) y recibe el pago en efectivo. Forfaiting es una forma de financiamiento de exportación en la cual el exportador vende el reclamo de cuentas por cobrar comerciales al forfaiter y obtiene un pago en efectivo inmediato.

- El factoraje se ocupa de la cuenta por cobrar que vence dentro de los 90 días. Por otro lado, Forfaiting se ocupa de las cuentas por cobrar cuyo vencimiento varía de mediano a largo plazo.

- El factoraje involucra la venta de cuentas por cobrar en bienes ordinarios. Por el contrario, la venta de cuentas por cobrar en bienes de capital se realiza en operaciones de forfaiting.

- El factoraje proporciona una financiación del 80-90%, mientras que el forfaiting proporciona una financiación del 100% del valor de la exportación.

- El factoraje puede ser recurso o no recurso. Por otro lado, forfaiting es siempre sin recurso.

- El costo de factoraje es incurrido por el vendedor o cliente. Forfaiting costo es incurrido por el comprador en el extranjero.

- Forfaiting implica tratar con instrumentos negociables como letras de cambio y pagarés, que no es el caso de Factoring.

- En factoring, no hay mercado secundario, mientras que en el mercado secundario de forfaiting existe, lo que aumenta la liquidez en forfaiting.

Conclusión

Como hemos discutido, el factoring y la forfaiting son dos métodos para financiar el comercio internacional. Estos se utilizan principalmente para asegurar facturas pendientes y cuentas por cobrar. El factoraje implica la compra de todas las cuentas por cobrar o todo tipo de cuentas por cobrar. A diferencia de Forfaiting, que se basa en la transacción o proyecto.